Call options

En call-option kontrakt giver indehaveren retten, men ikke forpligtelsen, til at købe et aktiv til en bestemt pris på eller før en bestemt dato.

Eksempel på hvordan det fungere

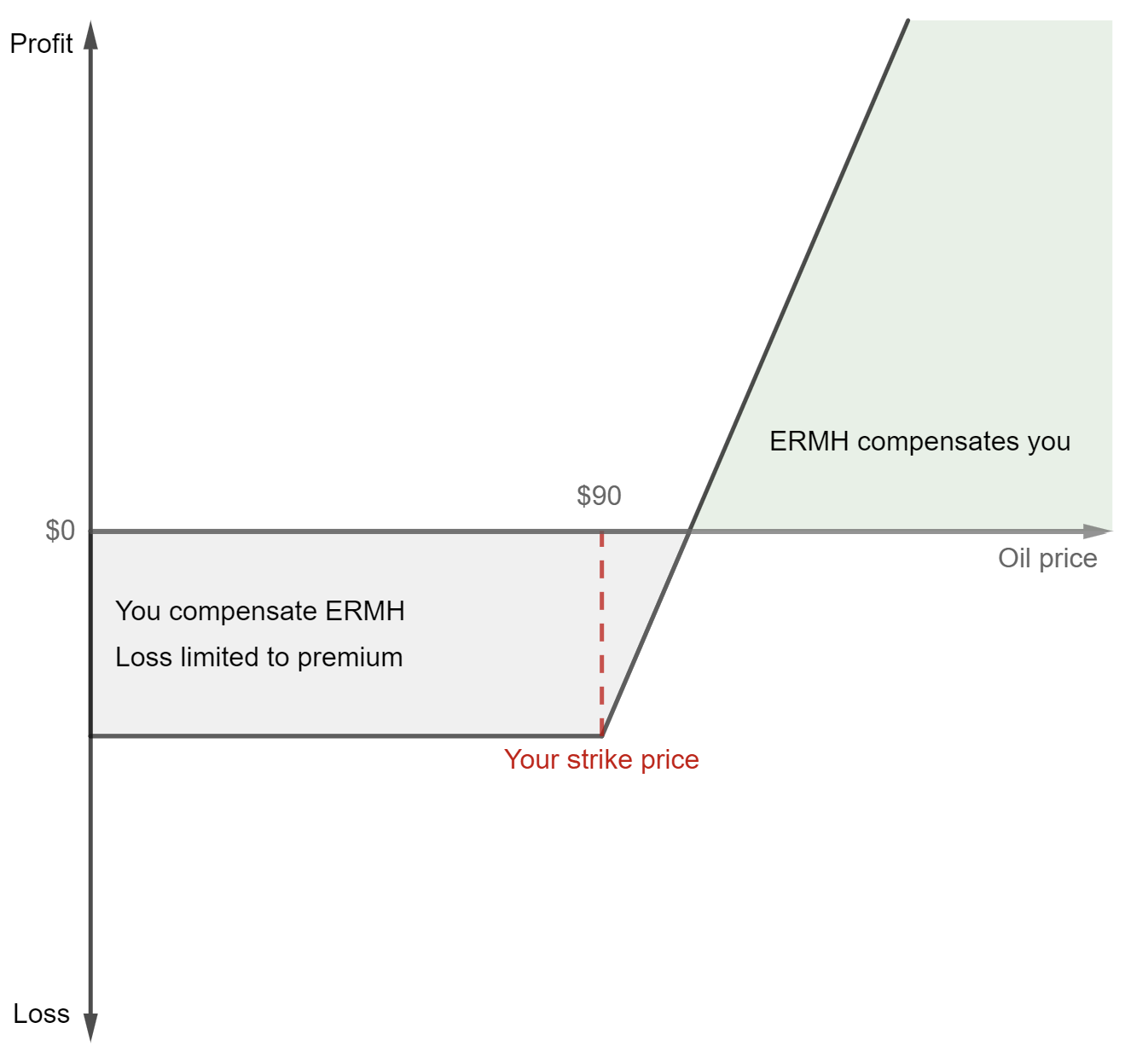

Du køber call options med en strike-pris på $90 per tønde.

Scenario 1 – Stigning i oliepriserne: Prisen på olie stiger til $100 per tønde. På grund af dine call options har du ret til at købe tønder olie til den lavere strike-pris på $90 per tønde. Dette giver dig mulighed for at købe olien til en lavere pris end den nuværende markedsværdi og drage fordel af prisforskellen.

Scenario 2 – Fald i oliepriserne: Prisen på olie falder til $80 per tønde. I dette tilfælde, da markedsværdien er lavere end strike-prisen på $90 per tønde, lader du optionerne udløbe, og dit tab er dermed begrænset til den præmie, du betalte for at købe optionerne.

Inden du åbner din finansielle afdækningsposition, skal følgende aftales:

⇒ En periode for din afdækning (f.eks. seks måneder)

⇒ En afdækningsvolumen for hver handelsperiode

⇒ Produktet der skal afdækkes

⇒ Handelsvalutaen (EUR, DKK, GBP, USD eller kontakt for andre)

⇒ En handelspris

FORDELE OG RISICI

↑ Beskyttelse mod stigende priser

↑ Skaber forudsigelighed for din bundlinje

↑ Potential gevinst ved stigende priser

↓ Ingen fordele ved dalende priser

Lad os sikre din bundlinje

Vi er klar til at hjælpe med risikostyring af alle typer energiprodukter og -tjenester, så hvis dit virksomhedsbudget påvirkes af udsving i energipriserne, så tøv ikke med at kontakte os!